死ぬまで資産は足りる?自分の資産の寿命がわかる便利なシュミレーションツールを紹介。

こんにちは、がっちです。

みなさん将来自分の資産が死ぬまで足りると思いますか?

自分が持っている資産が何年持つのか気になりませんか?実際のところ自分の老後の資産が何年で底を尽きるか知らないですよね。

自分の資産寿命をざっくりと知るだけで自分の資産状況の安心度も変わると思うので知っておくことをオススメします。

将来早期退職を目指す人であればなおさら知っておきたい項目です。具体的な金額目標無しでは達成も難しいです。

この記事では三井住友銀行の資産寿命趣味レーションを用いて自分の資産が何年間持つのかの調べ方を解説します。

この記事の内容を簡単にまとめると

- 三井住友銀行の資産寿命シュミレーションでは現在や将来的な資産が何年で底を尽きるか調べることができる

- 資産運用時の利回りや取り崩し方法の設定をすることで具体的シュミレーションができる

- 年金シュミレーションと合わせてやることをオススメ

資産寿命シュミレーションとは

資産寿命シュミレーションとは、自分の現在の資産や将来のある一定の時期に持っている資産がどれくらいで底を尽きるのかをシュミレーションするツールです。

自分で資産がどれだけ長持ちするかをシュミレーションしたことってあまりないですよね。

資産寿命趣味レーションをすると、将来的な貯蓄目標や資産運用の重要性もわかってきます。

どうして資産寿命シュミレーションをするの?

資産寿命シュミレーションを利用する目的は大きく2つです。

- 自分の現在や将来的な資産でどれくらいお金が持つかをシュミレーションできる

- 将来の理想とする生活のためにどれくらいの資産を貯めれば良いのかを考えることができる

将来的に安心するための材料にもなりますし、これからの目標設定にもできるのでやっておくことをオススメします。

三井住友銀行の資産寿命シュミレーションがオススメ

誰でも簡単にわかりやすいいツールが三井住友銀行の資産寿命シュミレーションです。

このツールではある年齢時点での自分の金融資産残高と資産運用状況、取り崩し方法などを選択してシュミレーションをすることができます。

このツールで設定できることは4つです。

- 保有金融資産

- 金融資産運用利回り

- 年間取崩額

- 年間取崩率

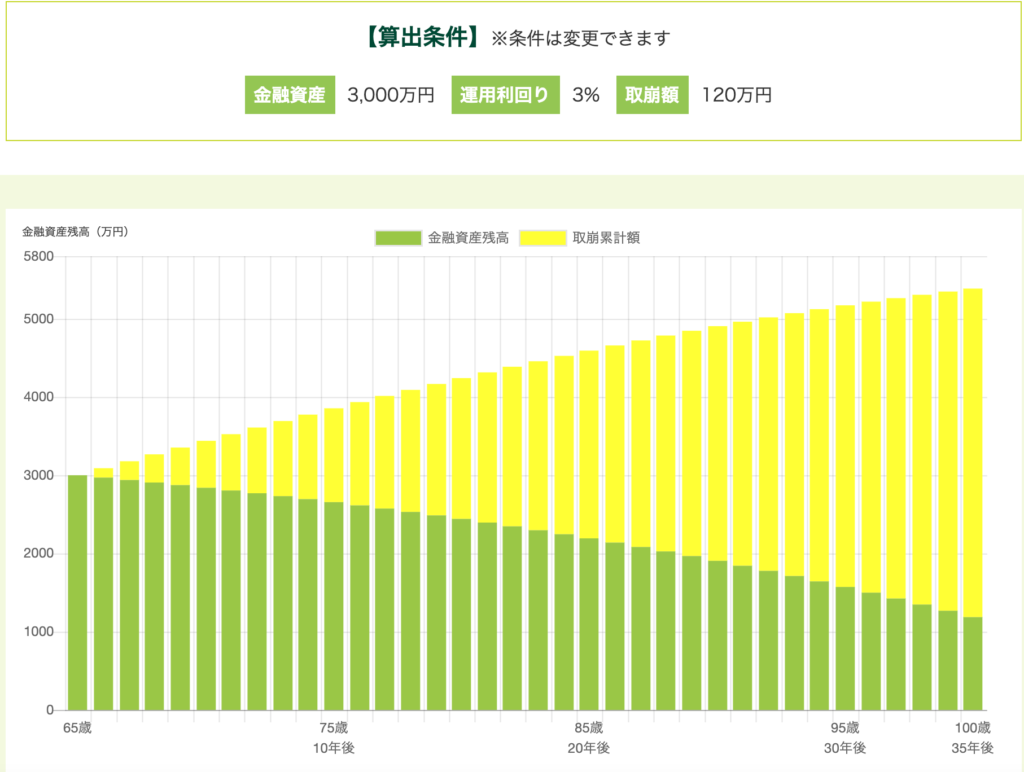

具体例として

- 65歳

- 金融資産3,000万円

- 資産運用なし

- 年間取崩額120万円(月10万円)

このように設定します。月額20万円の生活費で月10万円の年金受給がある想定します。するとこのような結果になります。

90歳で資産が尽きる状況になります。では具体的な方法を解説していきます。

年齢・資産額・金融資産利回りを入れる

画像の通り取り崩し開始年齢と資産額・金融資産利回りを入力していきます。

投資信託などで安定的な利回りのあるインデックス投資をしている方は金融資産利回りを入れます。

年齢を入れた後、何も投資などをしていなければ0のまま。投資をしているのであれば投資利回りを入れましょう。

有名なS&P500の平均利回りが7%前後と言われていますが、少なめの4%前後で入れておくと安心でしょう。

取崩額もしくは取崩率を入れる

次に年間の取り崩し金額を決めます。これには2通りの方法があります。

- 定額方式→毎年一定の金額を取り崩す。年120万円など

- 定率方式→毎年資産残高から一定割合を取り崩す。3000万円の4%=120万円など

こちらは資産状況によってオススメの方法は異なります。

定額方式は月々の取り崩し額が一定なので生活水準は保ちやすいが、資産は目減りしていきやすい特徴があります。

定率方式の方が資産は長持ちしやすい

定率方式は資産が減っていくと取り崩し金額は減っていくが、資産が長持ちしやすいという特徴があります。

例えば先ほどと同じ条件で取崩率4%とするとこのようになります。

毎年の資産残高の応じて4%減るようになります。

初めが最大取崩額で後は毎年取崩額が減る計算になるので運用をしてなければ、どんどん減っていく計算になります。

65歳時点の資産の4%の定額取崩を運用しながら行うのがベター

先ほど紹介した定率の取り崩しは毎年の資産残高に定率で取り崩した場合になります。

そこでアメリカのトリニティスタディでは資産運用をしながら4%を定額で取り崩しをすると高い確率で一定水準を保ちながら30年間資産が底を尽きないという研究を発表しました。

このような考え方でどちらかの取り崩しを選択すれば良いでしょう。

- 早期リタイア後や老後の生活費を計算し、一定の生活水準を保ちたいのであれば定額方式

- 長い期間安心して老後資金を十分に持っていたい人は定率方式

資産運用の重要性がここでわかる

資産運用の重要性がこのシュミレーションをしていくとよくわかります。

先程のシュミレーション例では資産3,000万円を資産運用なしで月10万円の取崩をすると25年で底を尽きることがわかりました。

では条件を変えてそこに資産運用を行い年利3%で運用しながら取り崩すとしましょう。するとこのようになります。

運用無しでは底を尽きてしまっていた資産が運用をするとずっと保っていますね。それだけ資産運用で年間3%ほどの運用益でも大きいのです。

S&P500や全世界株式のインデックスファンドに投資をすると年利5%前後のリターンが期待できるので一部の資産を投資に回すことをオススメします。

ちなみにこの運用率で先ほどと同じ25年で資産が尽きるとなると年間170万円の取崩ができ、年50万円使えるお金が増えるのです。

資産運用はシュミレーション通りになるとは限らない

注意しなければならない点は資産運用はシュミレーション通りになるとは限らないということです。

なぜなら社会情勢に応じて上がる時もあれば下がる時もあるからです。

金融危機や感染症危機があった時は運用利回りもマイナスになることがあります。その場合は取崩額や取崩率を一時的に減らすことをオススメします。

全資産を資産運用に突っ込むのは注意

全ての資産を資産運用に突っ込んでしまうと金融危機があった時に資産と精神的ダメージが大きいです。

金融危機があった時は戻る時までその資産を寝かせられるように、生活費1年〜2年分のキャッシュは持っておいた方が良いでしょう。

老後の年金シュミレーションも合わせてやってみよう

老後の資産は貯蓄だけではありません。年金も収入のうちに入りますので、そちらも合わせて取崩のシュミレーションをしてみましょう。

一般的な夫婦の年金平均受給額は約23万円と言われています。しかし今後受給額が減少する可能性や受給開始日が65歳から70歳以降にいなることも考えられます。

自分の将来の生活レベルを考えてシュミレーションをしてみましょう。

年金シュミレーションではこんなことがわかる

三井住友銀行の年金シュミレーションでは取崩シュミレーションと同じように資産寿命のシュミレーションができます。

ここでシュミレーションできることは

- 将来の年金受給額

- 65歳以降の生活支出に合わせたキャッシュフロー

- 年金を加味した資産寿命

- 資産運用時の資産寿命

大きくこの4つです。

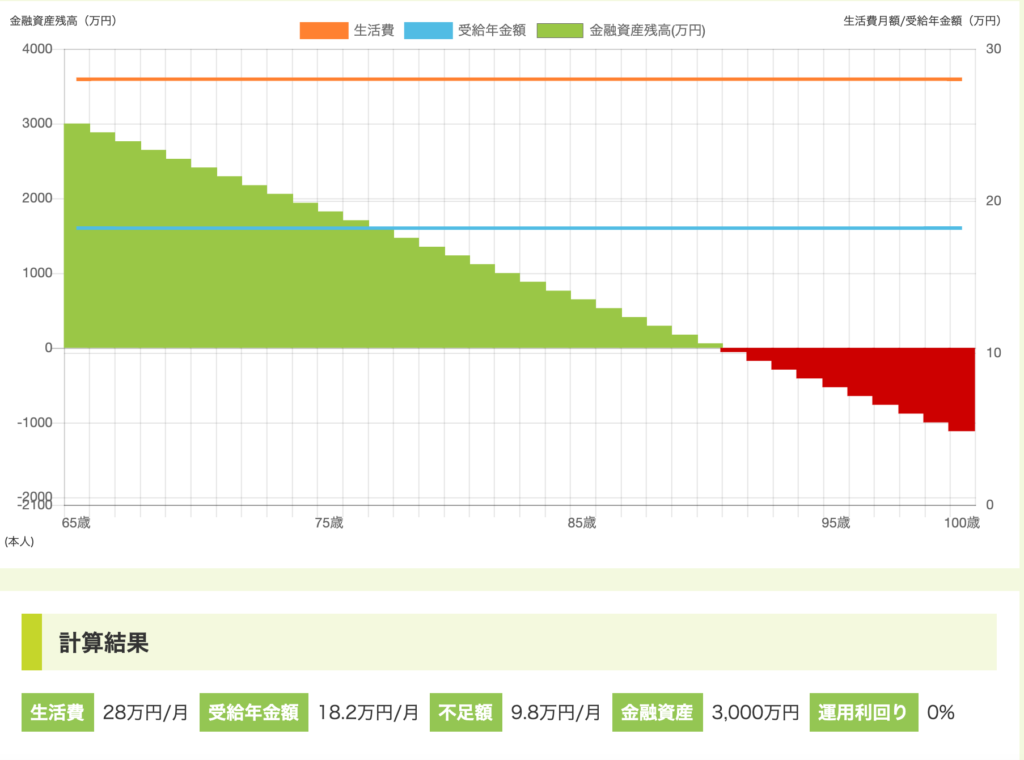

シュミレーション例

年金を受給する65歳時点の前提条件として

- 年金受給金額月18.2万円

- 生活費28万円(標準的な生活費)

- 金融資産3,000万円

- 資産運用なし

このようにしています。すると以下のような結果になります。

大体月10万円を貯蓄から取り崩さないといけないので90歳で資産が尽きるようになりますね。

将来的な年金受給予測を加味しながら資産寿命を考えてみても良いでしょう。

まとめ:資産寿命を考えながら資産形成を使用

将来の自分の資産がどれくらい長持ちするかは、自分の資産状況だけでなく老後の生活レベルによって異なってきます。

将来望む生活をイメージしながらどれくらい月々の生活費がかかるか考えながらシュミレーションをしてみると良いでしょう。

この記事の内容をまとめると

- 資産寿命シュミレーションでは資産運用利回りを含めた資産寿命を簡単にシュミレーションができる

- 年金シュミレーションも同時に行うと将来的なプランを立てやすい

- 資産運用を取り入れながら取り崩しをすると資産が長持ちする

資産運用は重要なポイントになりますが、リスクもあるので最低限必要な現金も考えながら貯蓄をしていきましょう。

ためになったら

応援して下さい⇩

にほんブログ村

-

前の記事

セール品はもっと安く買わなきゃもったいない!三越伊勢丹の株主優待はかなり優秀! 2021.03.08

-

次の記事

株主優待を使ってないの?デサントオルテラインの水沢ダウンを最安値で買う方法を紹介! 2021.03.11